洞头县科泰传感器厂 小米汽车倾销了吗?

中国汽车市场的现状是洞头县科泰传感器厂,一方面价格战越来越残酷,另一方面消费者、投资者对车企盈利能力的重视程度在提升

一则关于小米汽车倾销的“炮轰”,让小米汽车的竞争策略受到关注。

8月21日,小米集团(1810.HK)在2024年二季度财报中首次披露了汽车业务数据:智能电动汽车等创新业务该季度收入达到64亿元,其中,智能电动汽车收入为62亿元,毛利率15.4%,净亏损收窄至18亿元,季度交付量约2.7万辆。

随后,有媒体根据“交付2.7万辆,亏损18亿元”计算得出:小米卖一台车亏6万多元。该结论引来了极越汽车公关负责人徐继业的不满,他发朋友圈称:“雷军这样的企业家,有点公德心和羞耻心好不好?每台车亏6万,亏那么多你还卖那么多干嘛?有些企业亏是因为不折价就卖不掉了,小米和雷军这叫啥?放在以前这就叫作倾销,这是最恶劣的商人本质。”

(徐继业发朋友圈指责小米。图源:网络)

(徐继业发朋友圈指责小米。图源:网络)

极越是吉利汽车和百度的合资品牌,2024年二季度全品牌累计销量为1824辆,与小米相差悬殊。8月22日下午,极越方面回应称,这段言论并不代表公司观点,已经对徐继业进行严厉批评,徐继业本人也在朋友圈表示反省。

徐继业的批评并未得到小米的官方回应。但雷军和小米CFO(首席财务官)林世伟都分别对“小米汽车卖一台车亏6万元”的说法进行了回应。雷军回应称,“这个算得既对也不对。因为我们小米汽车刚刚开始,我觉得我们的财务表现是不错的。我们在智能汽车等创新业务投入了18个亿,等到了一定规模,我相信很容易打平。”林世伟在接受采访时表示,小米目前更重视增长而非短期盈利,他强调,“我们坚信规模扩张最终将为我们带来利润,我们将继续在电动汽车业务上进行投资。”

雷军和林世伟的说法证明目前小米的确在以牺牲盈利为代价,扩大汽车业务规模,并且还将继续加码。那小米汽车倾销了吗?如果没有,小米CFO所说的“先考虑规模,愿牺牲利润发展电动汽车”指的是什么?

倾销的质疑

徐继业提出倾销质疑的依据是,“小米汽车卖一台车亏6万元”。根据小米财报,本季度汽车业务确实亏损18亿元。小米汽车总裁卢伟冰在财报电话会上表示,小米汽车仍处于起步阶段,目前的亏损主要是受限于规模效应,以及造车前期的较大战略投入,以及纯电轿车的高成本。

首先来看“倾销”的定义。根据国家发改委1999年在《关于制止低价倾销行为的规定》中的定义:“倾销是指为排挤竞争对手或独占市场,以低于成本的价格倾销商品。”根据财报数字,小米智能电动汽车ASP(均价)为每辆22.86万元。小米汽车没有公布过成本数据,第三方也很难准确估算小米汽车的成本价。

那能否从小米汽车的毛利和净利之间的差距得出小米汽车中间费用过高,涉嫌补贴经销商低价卖车,扩大市场规模呢?也不能。毛利和净利之间的差额既包括销售费用,也包括研发费用、管理费用、财务费用,而小米集团的财报没有单独披露小米汽车的这些费用。

尽管如此,小米汽车当前的做法并不妨碍市场竞争。清华大学国家战略研究院特约研究员刘旭告诉《财经》,《价格法》第十四条第二款禁止如下行为:“在依法降价处理鲜活商品、季节性商品、积压商品等商品外,为了排挤竞争对手或者独占市场,以低于成本的价格倾销,扰乱正常的生产经营秩序,损害国家利益或者其他经营者的合法权益。”

但是,对于新能源车等高科技产品而言,前期大量研发成本和营销成本需要在实现一定销售规模后进行分摊,然后才能实现合理的利润。而小米汽车刚上市不久,规模有限,因此无法判定其价格是倾销行为。

另外,根据2019年发布的《国务院反垄断委员会关于汽车业的反垄断指南》第六条第二款,尽管《反垄断法》第十四条明确禁止固定转售价和限定最低转售价,但新能源车在新车上市后的九个月内,以特定价格激励经销商努力推广新能源车,加大销售力度,扩大市场对新产品的需求是必要的,《反垄断法》里的禁止条款在此期间内可以豁免。

小米汽车2024年4月3日完成首批交付,上市尚不足九个月,所以小米即使固定经销商的售价,也不违法。相反,对于那些已经上市超过九个月的新能源车,汽车厂家仍旧固定或者限制经销商的最低售价,就可能涉嫌违反《反垄断法》。

前期研发投入和固定资产投入巨大是汽车的行业特性,随着规模增加,这些投入有望被摊薄。小米此次并未直接公布汽车业务研发费用,仅公布了包括研发、销售推广及行政费用的经营费用为29亿元。不过,小米在解释集团总研发、销售推广及行政费用的增加时提及,三部分费用的增加均是由于智能电动汽车等创新业务费用增加所致。

小米汽车单季亏损18亿元,但在汽车行业属于正常范围。同样做纯电产品的小鹏和极氪,2024年二季度的汽车交付量分别为30207辆和54811辆,净亏损分别为12.8亿元和18.1亿元,未公布二季报的蔚来2024年第一季度净亏损达到51.9亿元。

小米汽车的性价比和手机不同

林世伟所说的先考虑规模,愿意牺牲利润发展电动汽车,意思是小米汽车会像小米手机当年那样以低价换市场吗?

在所有的新能源车企业中,小米是第一家仅用三个月就做到交付总量破万,单月交付破万的企业。预计小米SU7全年交付10万辆的目标有望在11月提前完成,全年有望冲刺12万销量目标。林世伟表示,小米的目标是十到二十年内跻身全球最大汽车制造商,与特斯拉、比亚迪等公司并驾齐驱。

“目前,我们更关注发展,而不是盈利能力。我们确信,规模会在未来带来利润。眼下我们只有一款车,距离我们所谓的盈利还很遥远,我们需要继续投资这项业务。”林世伟称,小米曾凭借性价比理念跻身全球手机行业前列,这种理念也将适用于新能源车业务。

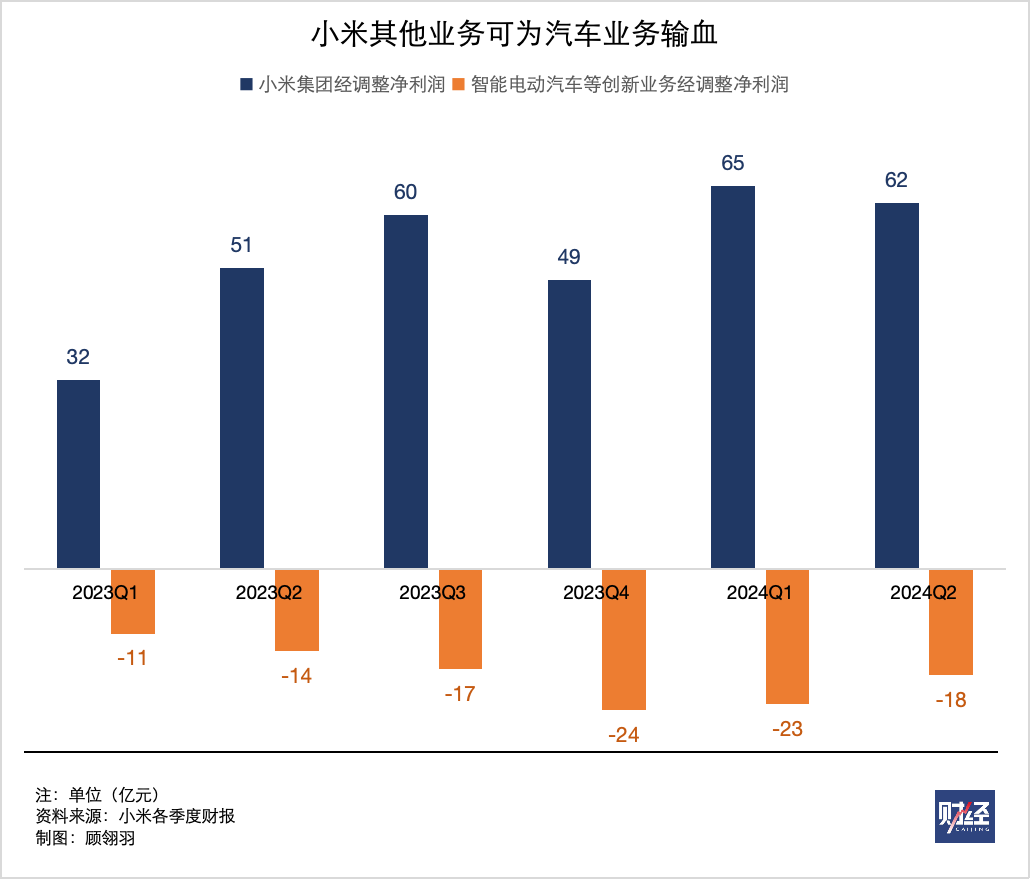

那么,不急于盈利,小米底气何来?

小米汽车虽然刚刚面世,但不能把小米看做一家新车企。小米拥有手机和IoT业务作为基本盘,为发展汽车业务提供了稳定的资源、技术、渠道,和经验的复用。

汽车行业前期研发投入和固定资产投入巨大,大多数新势力车企在跨过量产关时几乎都是“生死劫”,极端者如拜腾,成立后号称投入84亿元仍未能造出量产车。即使跨过了量产关,迄今也只有理想和问界实现了净利润转正,专注纯电车型的新势力车企尚未有一家真正赚钱。

由于前期投入回报周期过长,所以国内还活跃在牌桌上的新势力,要么脱胎于某个成熟车企,如极氪从吉利获取资源;要么募资能力一流,如获得中东主权基金投资和合肥国资投资的蔚来、获得德国大众青睐的小鹏等。总之,背后都有强大的资方。

对资金的高需求,也是车企现金储备受关注的重要原因。根据财报信息,截至2024年二季度末,小米集团现金储备1410亿元,创下历史新高,而当前中国新势力车企现金储备第一的理想汽车截至2024年第一季度末现金储备989亿元,中国销量第一的新能源车企比亚迪截至2024年第一季度末现金储备861.79亿元。

因此,小米进入汽车圈的姿态更接近一家大型车企发力电动车,而不是一个完全的汽车圈新人。近一年来,小米汽车亏损在收窄,而集团整体净利润保持稳健。根据小米集团财报,公司2024年二季度营收889亿元,经调整净利润为62亿元,同比增长20.1%;2024年第一季度营收755.1亿元,经调整后净利润64.9亿元,同比增长100.8%,同期比亚迪净利润为45.69亿元,理想汽车为5.93亿元,小鹏汽车亏损13.7亿元。

小米集团靠手机起家,小米手机的极致性价比打法曾业内闻名,小米汽车会重复小米手机的策略吗?

雷军在《小米创业思考》中定义过“性价比”。他认为,性价比是比较优势,同等价格性能最好,同等性能价格最低。外界将小米的“性价比”认为是“低价”,是因为其在手机业务早期,以不到2000元的低价推出对标4000元—6000元价位的产品。不过,随着市场发展,小米开始转型高端,提高售价和利润空间,小米手机的发展,是典型的“前期抢占市场规模,后期提高利润空间”。

小米汽车没有以低价换市场。2024年二季度小米SU7客单价(ASP)为22.8万元,这个定价正面对标特斯拉。对20万元-30万元区间的购车者而言,低价当然是优势,但他们对车辆的技术、配置、制造水平的要求同样很高,单靠低价赢不了这个细分市场的竞争。

中国汽车市场的现状是,一方面价格战越来越残酷,另一方面消费者、投资者对车企盈利能力的重视程度在提升。消费者担心长期低价会导致车企最终退出市场,而且长期价格战也降低了消费者对价格的敏感度,转而更加关心产品品质和服务能力,而这些都需要足够的盈利去支撑。

资本市场对车企盈利能力的关心更加直接。因为价格战的侵蚀,根据乘联会统计,2023年中国汽车行业销售利润率仅有5.7%,在下游制造业中处于低水平。资本市场逐渐从看重市场规模,转变为除了规模,也要看盈利能力。“融资-亏损”的增长故事已经无法继续吸引投资者的兴趣,在残酷的价格战面前,证明企业能够持续运营的毛利率等指标更受关注。

雷军2024年3月在接受采访时表示,SU7顶配版的最终售价比原定价格降了6万元,“纯电汽车行业,除了特斯拉之外,我也不知道哪家还在赚钱。小米SU7的定价既要让消费者觉得我们有诚意,同时其中的亏损也要我们能够扛得起”。

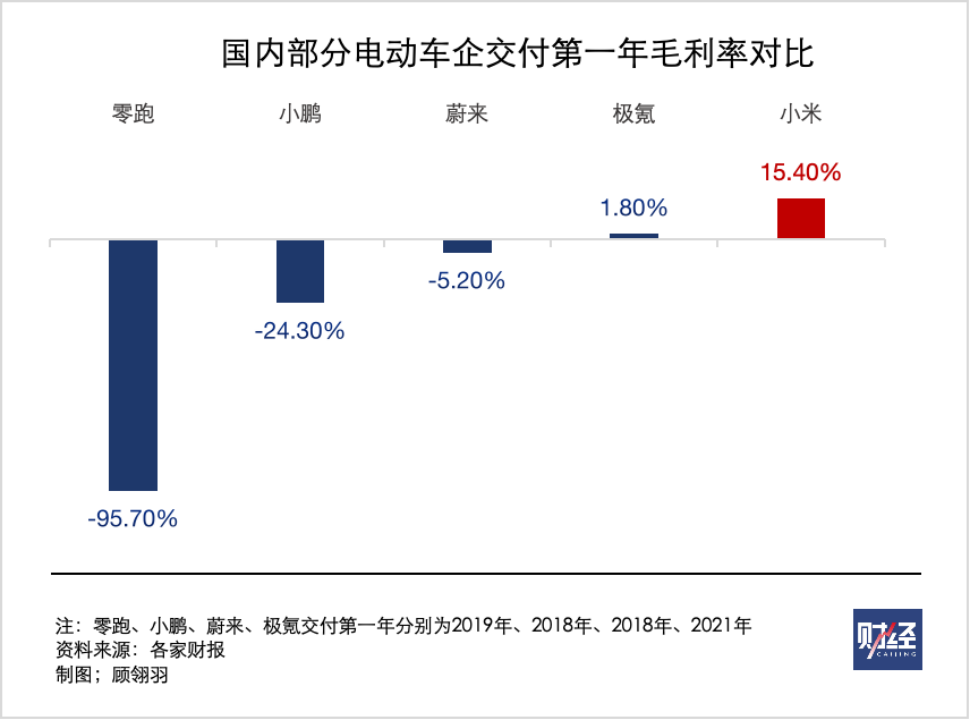

小米集团2024年二季度财报显示,小米汽车毛利率达到15.4%。这表明该公司汽车业务在该季度的运营中,每销售100元的商品,能有15.4元的毛利。汽车行业是典型的规模经济,随着交付量的增加通常可以降低成本,提高毛利率,而今年小米汽车刚刚开始交付,意味着毛利率还有继续提升的空间,对比其他纯电车企在首个交付年时的毛利率,小米断崖式领先。

卢伟冰在电话会上指出,如此高的毛利率主要和三个因素有关:一是小米供应商对小米汽车的支持;二是小米汽车秉持了爆品策略,把一款车的销量做到最大化;三是小米虽然是第一次造车,但并不是一家初创公司,在手机和消费电子领域有多年经验,这些都对造车有帮助。卢伟冰表示,未来随着小米汽车规模效应的提升、产能的挖掘以及交付能力的提升,小米汽车的盈利能力也将进一步提升。

小米汽车在多个板块都有盈利能力,2024年二季度,小米智能手机、IoT与生活消费品、互联网业务收入分别实现465亿元、268亿元和83亿元,同比增长27.1%、20.3%和11%。这些板块积累的技术、经验和供应链,均可为汽车板块所复用。

与小米手机在发展初期需要通过低价抢占市场不同,此时小米集团已经建立了生态链,小米汽车可以在手机建立的生态和渠道基础上相对从容地打造差异化。因此,小米汽车的性价比策略并不强调低价,而是综合考量了市场定位、成本控制、技术创新和品牌。

但这些积极因素并不代表小米汽车已经安全了。中国车市竞争激烈,一家车企今年领先,明年就命悬一线,这种情况已经反复出现。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP